Come investire tramite PAC

Il piano di accumulo di capitale, meglio noto come PAC, è una modalità di investimento che prevede l'acquisto a cadenza regolare di strumenti finanziari.

E' un approccio di composizione del proprio portafoglio molto flessibile in quanto l'investitore potrà decidere sulla base delle proprie esigenze il periodo di investimento (ad esempio 5 anni), la periodicità di acquisto (ad esempio ogni mese), e l'importo da investire ogni volta (ad esempio 500€).

Il PAC investe di norma su fondi comuni di investimento mediante società di gestione del risparmio oppure su ETF anche in autonomia. Sia i fondi che gli ETF, essendo panieri di titoli, sono strumenti in sè diversificati pertanto tendono a mitigare il rischio rispetto alla classe dei titoli costituenti. Distinguiamo a tal riguardo fondi ed ETF su due classi fondamentali; azionaria ed obbligazionaria.

In aggiunta il PAC permette di ridurre il rischio insito nell'oscillazione dei prezzi tipico degli investimenti in un unica soluzione. In altri termini con l'acquisto ricorrente, avendo nel tempo sia trend in rialzo che al ribasso, si avrà un prezzo che tende alla media svincolandoci dal momento opportuno dell'investimento. In particolare avendo fissato a priori la durata e l'importo del PAC un trend in ribasso oppure in rialzo è da riguardare, rispettivamente, come un aumento oppure una dimunuzione del numero di titoli acquistati.

Nei PAC è possibile sfruttare gli interessi sui profitti, questo significa aggiungere al rendimento sul versato anche il rendimento sui profitti reinvestiti ad ogni ricapitalizzazione (effetto compounding).

Si parla di interesse composto che si abbina bene ad investimenti in fondi comuni oppure in ETF ad accumulo infatti, oltre ai profitti, anche eventuali dividendi e cedole sono automaticamente reivestite.

In effetti l'interesse semplice prevede la ricapitalizzazione del montante a fine investimento segue una dipendenza lineare nel tempo.

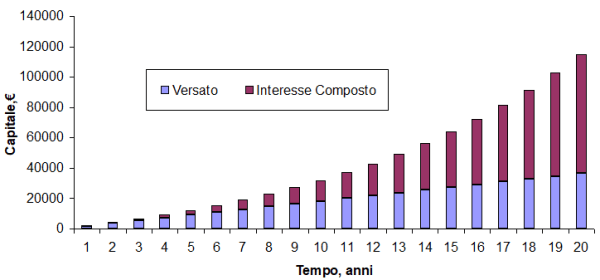

L'interesse composto prevede invece una ricapitalizzazione periodica, ad esempio su base annua, segue una dipendenza esponenziale nel tempo. Ciò si traduce nell'ottenere grandi somme anche con acquisti periodici limitati purchè la durata dell'investimento sia sufficientemente lunga. In particolare la quota del rendimento sui reivestimenti assumerà via via nel tempo valori sempre maggiori incluso superare quanto versato maggiorato del semplice rendimento.

Nella tabella sottostante evidenzieremo la potenza dell'effetto compounding nella rivalutazione del proprio capitale. In particolare considereremo diverse durate fermo restando un risparmio giornaliero di appena 5€ al giorno e un rendimento atteso netto del 10% annuo.

composto

composto

La scelta dei fondi oppure degli ETF su cui applicare l'approccio in PAC deve essere fatta, come tutti gli investimenti, sulla base della propria propensione al rischio e del proprio orizzonte temporale. Per ottimizzare il nostro PAC occorre minimizzare le voci passive quindi i costi. Se il PAC investe in fondi occorre limitare i costi applicati dalla società di risparmio gestito in primis quelli di gestione oltre agli altri eventuali altri costi connessi a tali strumenti (entrata, uscita, performance). Se il PAC investe in ETF, e si opera in autonomia, occorre limitare il TER e le commissioni di negoziazione del conto titoli, inoltre è necessario orientarsi verso ETF liquidi per ridurre lo spread di compravendita. Dove fare PAC? Evidenziamo i gestori di risparmio, le app di investimento ed i conti titoli più convenienti.

Rendimento di un investimento mediante PAC

Il simulatore permette di stimare quanto rende un PAC fissando l'importo dell'investimento periodico, la durata e l'interesse annuo atteso. Il calcolatore evidenzia, anno su anno, l'interesse composto e il capitale rivalutato grazie a quest'ultimo. Tutti i calcoli fanno riferimento a una capitalizzazione degli interessi su base annua.

E' possibile stimare anche l'interesse composto (capitalizzazione annua) e l'interesse semplice (capitalizzazione a termine) di una data cifra (importo iniziale) dopo un certo periodo di tempo. In tal caso l'importo annuo andrà posto uguale a zero mentre sarà da valorizzare solo l'importo iniziale.